股票多少钱可以杠杆 2025年该投啥?说说固收+

为证券之星据公开信息整理,由智能算法生成股票多少钱可以杠杆,不构成投资建议。

近些年来的一些趋势:

投资股票的,波动较大,套了不少。最后不少人转向债券等固收市场。

投资存款、余额宝等货币基金的,随着利息不断降低,开始寻找收益较高的替代品。

投资债市的,由于利率中枢下降,其实单纯的债券基金收益也不尽人意了。

这个时候,固收+似乎是一个不错的选择。固收+产品,以债券为底仓,少部分投资权益资产、或者其他大类资产增厚收益。

我们单纯的把股票占比范围在10%~30%的基金筛选出来,作为“固收+基金”的定义。这个范围剔除了FOF、QDII类型,得到固收+基金的整个情况:

固收+基金共计1820只,总规模为8103亿。这个总量规模其实不大。基本包括的细分类型:混合型债基、偏债混合型、灵活配置混合型等。

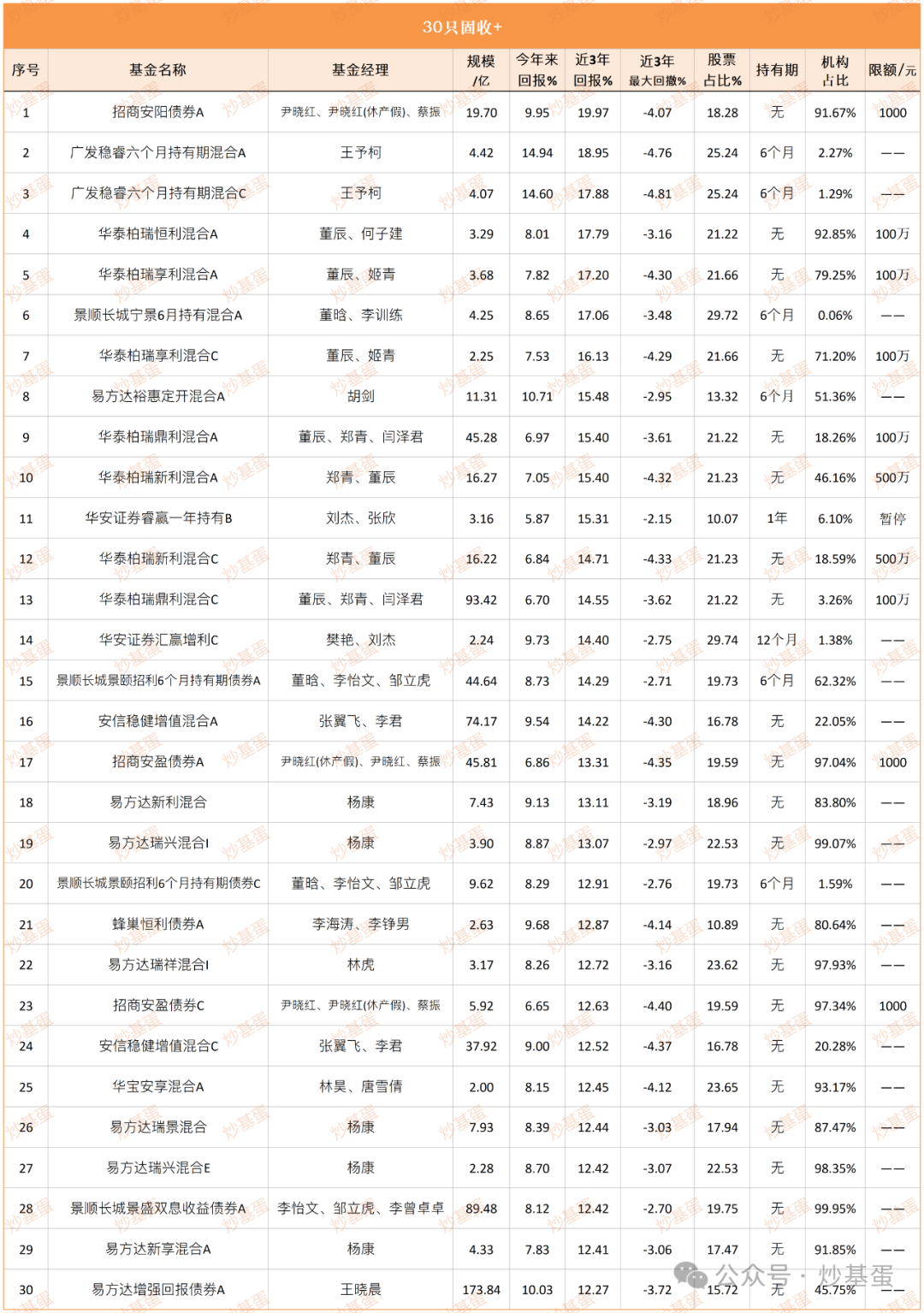

我们按照历史业绩及回撤在固收+基金里,做了一下筛选:

规模>2亿

近3年收益>12%

近3年最大回撤在5%以内

最后,得出30只基金,如下:

另外需要注意的一些指标:

①持有期,分两类。

一类是定开类,就是固定时间开放买入,固定时间开放卖出,中间时间不能买卖。这样局限性比较大,这类基金也不多;第二类是持有期,这类较为常见。这类基金可以随时买入,但需要持有固定一段时间才能卖出。

要不要持有期,就是咸菜咸菜萝卜各有所爱了。有的人觉得有期限,能管住自己频繁交易;有的人则希望有比较好的流动性。

②限额。

如果限额50万、100万,基本是拒绝机构用户投资,对于个人投资者来说影响也不大。如果是限额1000块,其实还是有影响的。要不就是每天买点。

③机构占比。

并不是机构占比多,就一定好。我列出了机构占比,如果这个比例过高,且基金规模不大。就需要找到基金定期报告里,去看一个数据【报告期内单一投资者持有基金份额比例达到或超过20%的情况】。如果有这种超过20%,就需要考虑万一机构赎回,则基金触发大额赎回时,会引发净值波动。这一点也需要注意。

还是要提一句,我们筛选还是以历史业绩为基准,历史业绩不代表未来。

另外,我们会发现,不少基金经理管理的基金,在名单里出现了好几只。我们熟悉的安信基金张翼飞、华泰柏瑞基金的董辰、易方达基金的胡剑等等。这些基金经理我们之前聊得也不少,都是有自己的一套投资策略且实践表现不错的。

还有一个筛选指标,可以优先固收+大厂。大厂一是抗风险能力比较强,二是投研稳定,即便是基金经理离职,也有其他补位。另外,大厂风控较严格,不会剑走偏锋。因为债券踩雷,也是很恐怖的一件事。

这次也统计了一下固收+基金总规模较大的几家公司:

易方达基金断崖式领先,这家基金公司真的是在各类基金方面,几乎没有短板。太强了。

最后,固收+基金是理想很美好,债市、股市等都能赚到钱。但不少基金,业绩很难看,基本上是债市没赚到股票多少钱可以杠杆,股市也亏的节奏。这类基金还是有一定波动性的,选错了基金,也会亏。